آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

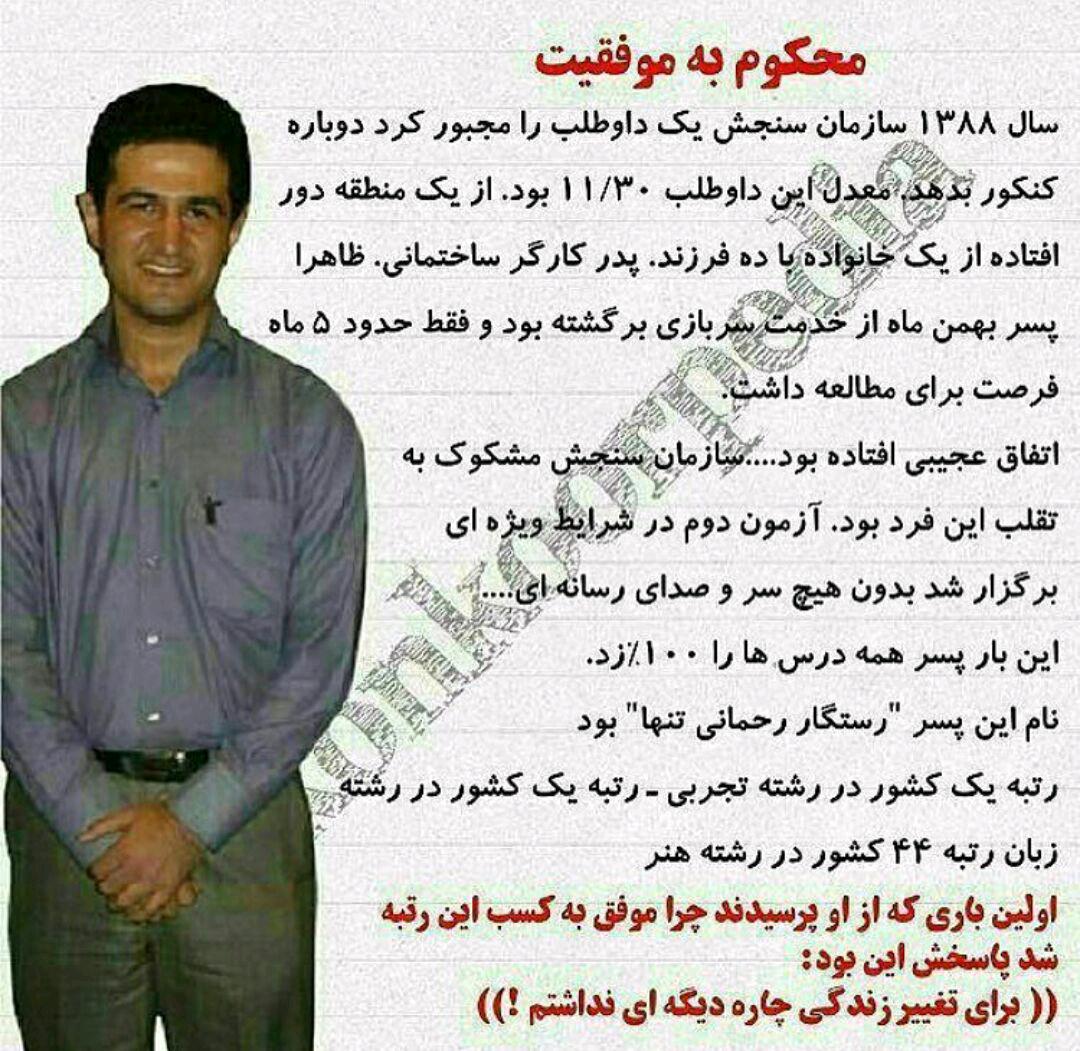

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

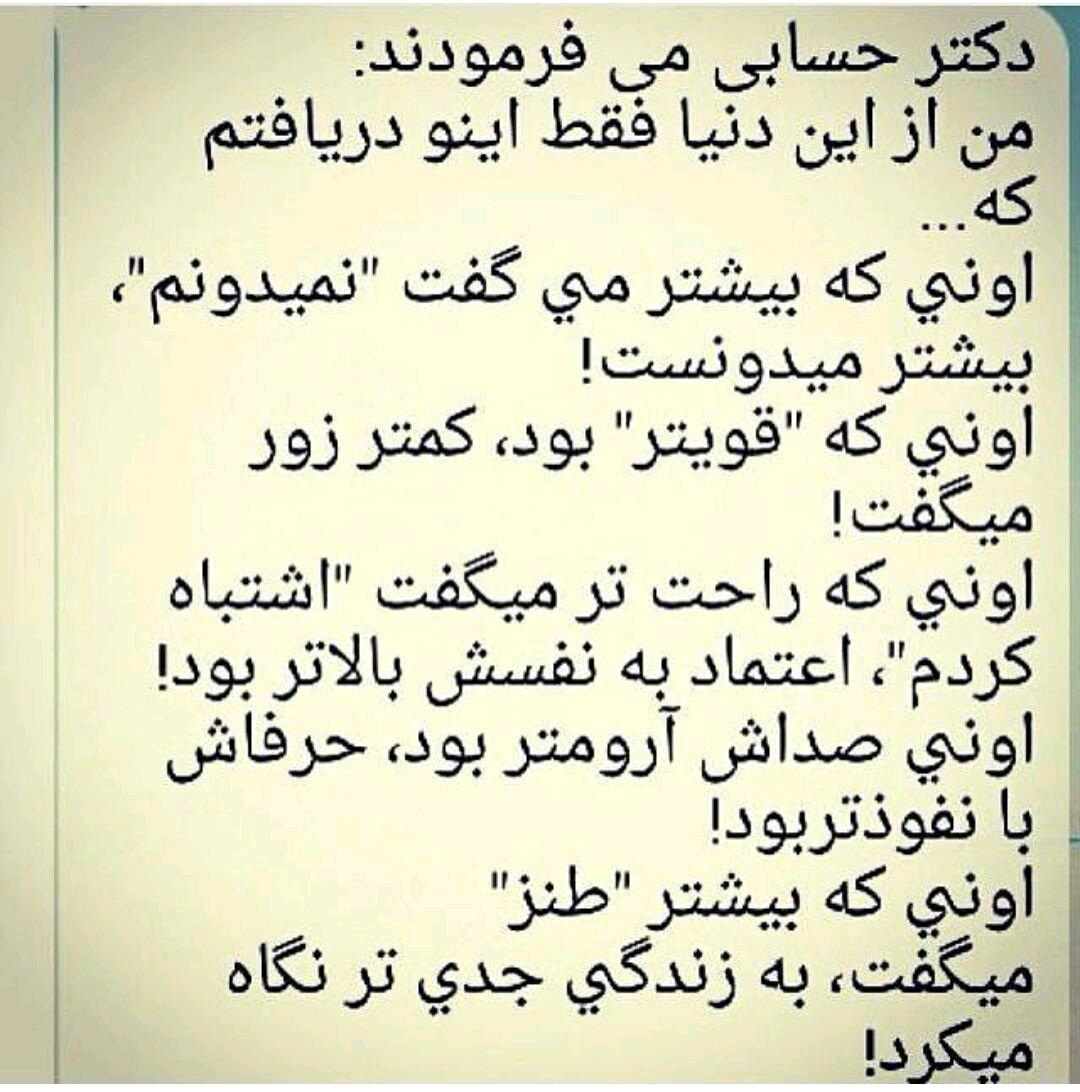

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

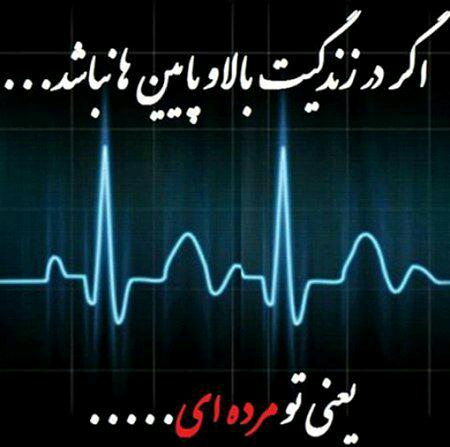

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

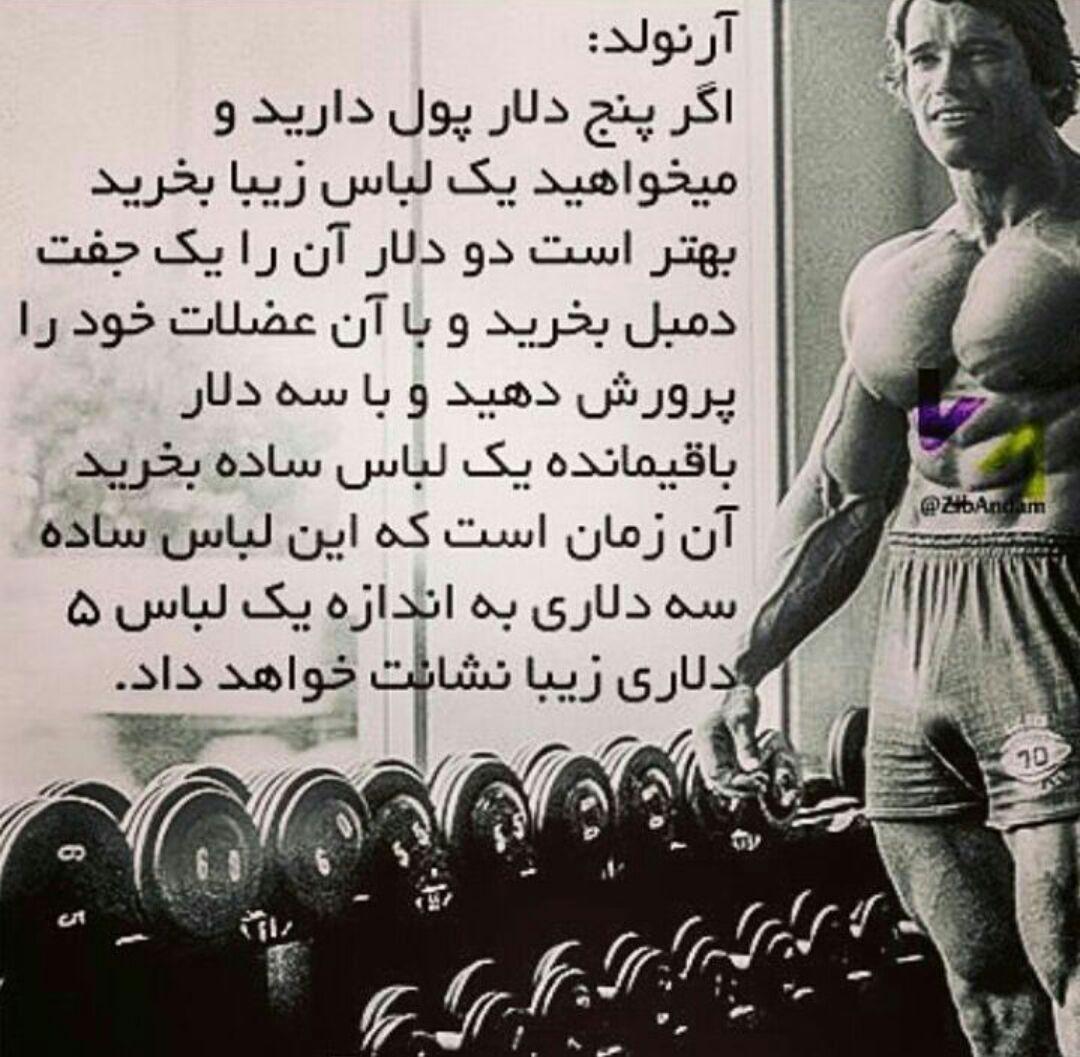

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

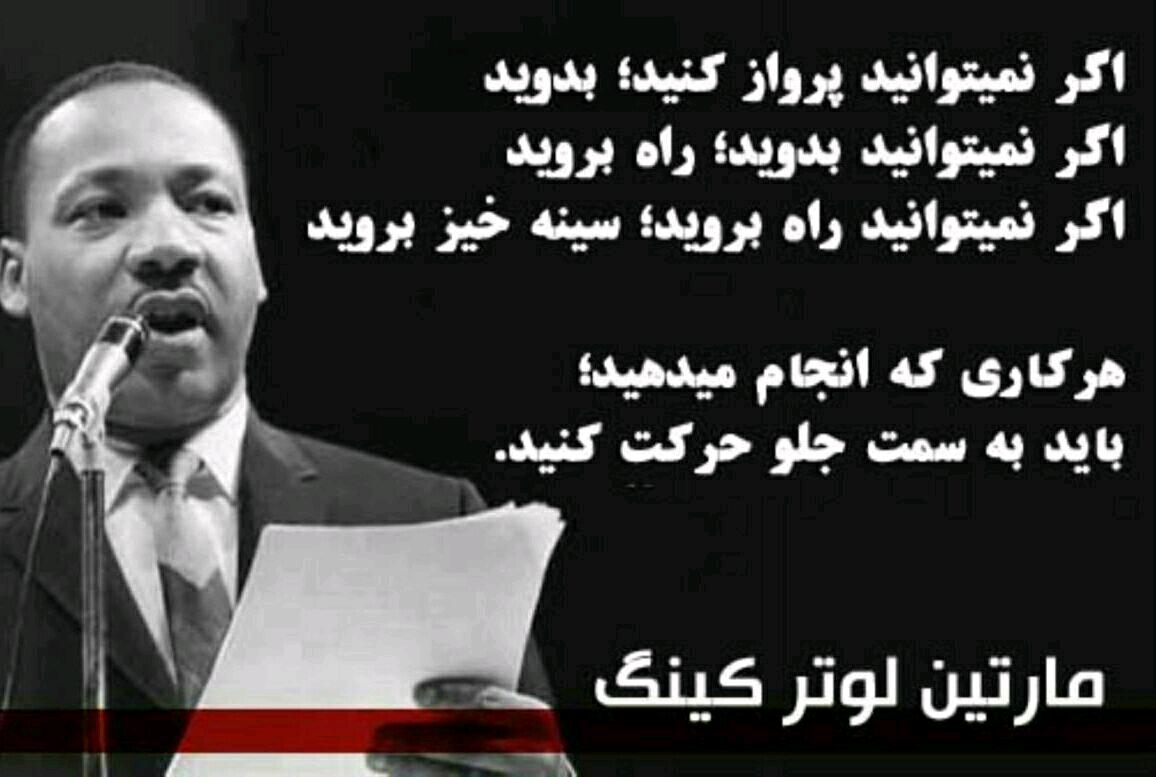

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

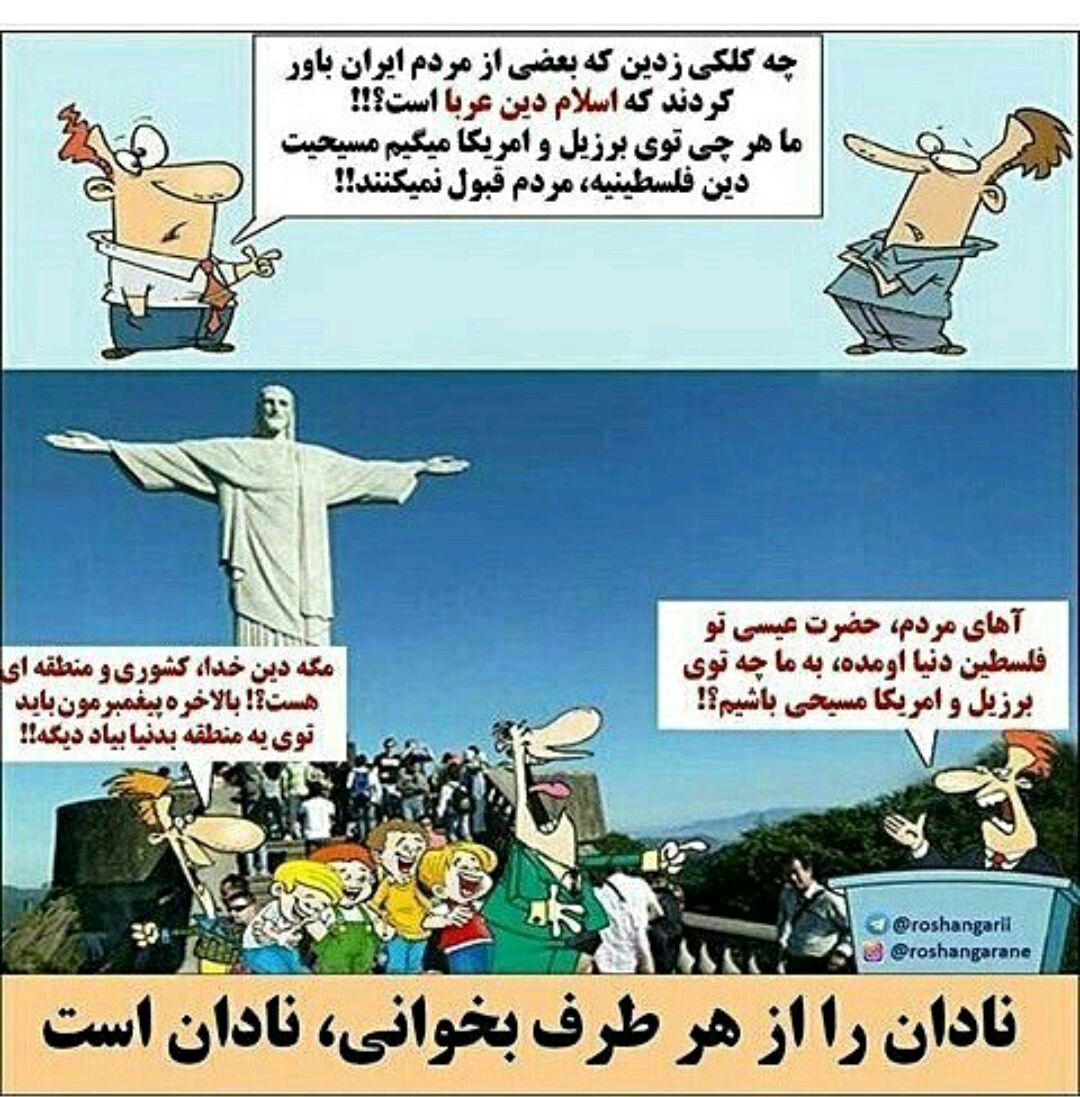

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

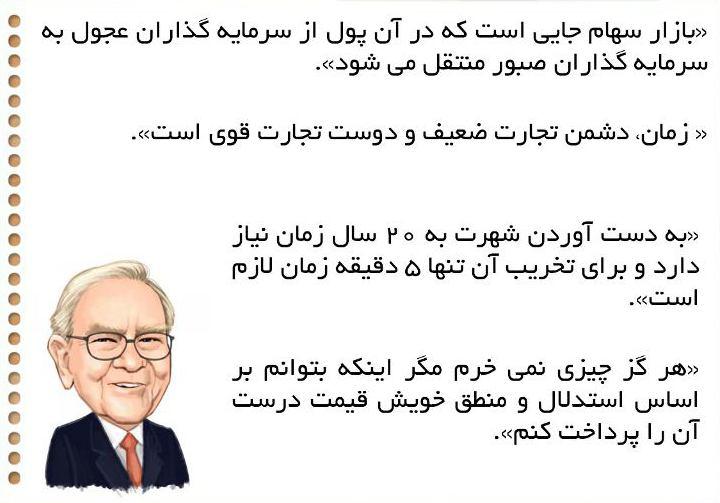

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

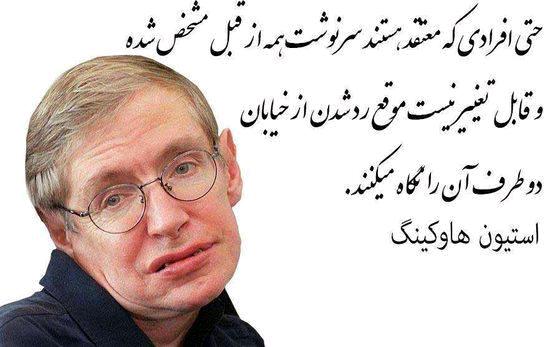

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

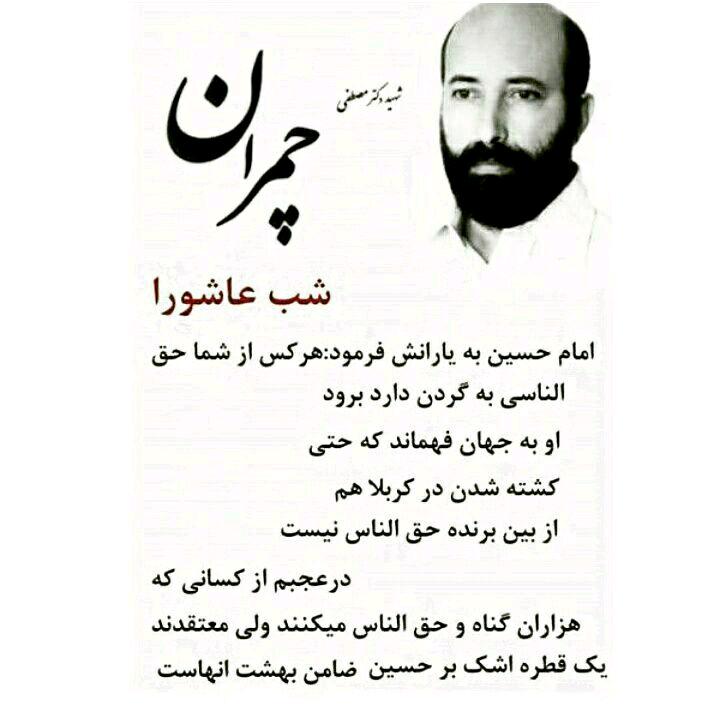

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

۱۰ وبسایتی که می توانید از آنها درآمد کسب کنید

۱۰ وبسایتی که می توانید از آنها درآمد کسب کنید محمد علی کلی

محمد علی کلی کسب درآمد کنید با سامانه تبلیغاتی میترا رنک (روزی یک ساعت وقت نیاز دارد)

کسب درآمد کنید با سامانه تبلیغاتی میترا رنک (روزی یک ساعت وقت نیاز دارد) ترس باعث چه موانعی در زندگی می شود

ترس باعث چه موانعی در زندگی می شود عوامل موثر بر ایجاد بی انگیزه شدن

عوامل موثر بر ایجاد بی انگیزه شدن مسئولیت اجتماعی باید داشت

مسئولیت اجتماعی باید داشت سخنی از وارن بافت

سخنی از وارن بافت چه کسانی لحظه به لحظه زندگی می کنند و گله نمی کنند

چه کسانی لحظه به لحظه زندگی می کنند و گله نمی کنند کارهای انسان علنی تر از گفتار حرف می زنند

کارهای انسان علنی تر از گفتار حرف می زنند از گابریل گارسیا می پرسند

از گابریل گارسیا می پرسند می خواهید چگونه از شما یاد کنند

می خواهید چگونه از شما یاد کنند سفارش امام علی(ع)به مالک اشتر

سفارش امام علی(ع)به مالک اشتر با وجود مشکلات اما

با وجود مشکلات اما مشکلات به وجود می آیند و ما غصه می خوریم و بعد ازیک مدت از ذهن ما می رود

مشکلات به وجود می آیند و ما غصه می خوریم و بعد ازیک مدت از ذهن ما می رود سندروم «نتیجه فوری»

سندروم «نتیجه فوری» ۱۰عادتی که شما را از موفقیت باز می دارد

۱۰عادتی که شما را از موفقیت باز می دارد رابطه ثروت فراوان با شادی و خشنودی!

رابطه ثروت فراوان با شادی و خشنودی! سختترین تحریمی که مردم ایران با آن مواجهاند چیست؟

سختترین تحریمی که مردم ایران با آن مواجهاند چیست؟ 7 چیز که نباید هیچگاه به رییس تان بگویید

7 چیز که نباید هیچگاه به رییس تان بگویید برخی از وجوه مشترک رهبران محبوب وماندگار در تاریخ

برخی از وجوه مشترک رهبران محبوب وماندگار در تاریختبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نرخ سود بانکی

نرخ سود بانکی در ایران توسط شورای پول و اعتبار به تصویب می رسد و بانک ها باید از آن نرخ در دریافت سپرده و پرداخت تسهیلات تبعیت نمایند.دربازار از این نرخ به عنوان نرخ بازدهی بدون ریسک یاد می شود و تحلیلگران و ارزش گذاران شرکت ها درفرآیند کارخود از این نرخ استفاده می کنند.در کشور ما به طور منطقی این نرخ باید همسو با نرخ تورم باشد.به عنوان یک قاعده کلی که بین صاحبنظران اقتصادی،پذیرفته شده است نرخ سود سپرده بانکی باید بین 2تا4درصد از نرخ تورم بیشتر باشد که ارزش پول مردم در مقابل تورم حفظ گردد.البته در خصوص این قاعده در طی 15سال1380تا1394باید گفت که نیمی از این سال ها تورم بیشتر از نرخ سود بانکی و نیمی دیگر بالعکس بوده است.

اما تاثیر افزایش نرخ سود بانکی را می توان از چند جهت بررسی کرد:

1-افزایش نرخ سود (سپردههای)بانکی می تواند نرخ بازدهی بدون ریسک در بازار را افزایش دهد و سرمایه گذاران در بازار سهام انتظار بازدهی بیشتری داشته باشند که درآن صورت بخش اعظمی از نقدینگی موجود در بازار سرمایه به سمت سپرده های بانکی بدون ریسک سوق داده شده ومبالغی که در بورس باقی می ماند انتظار بازدهی بالاتر از نرخ سپرده داشته که این عامل موجب کاهش نسبت P/Eبازار سرمایه خواهد شد

2-باافزایش نرخ سود سپرده،نرخ سود تسهیلات بانکی نیز افزایش خواهد یافت.ازآنجایی که شرکت ها بخشی از منابع مالی مورد نیاز خود را از طریق استقراض از شبکه بانکی تامین می کنند،افزایش نرخ تسهیلات مالی میتواند هزینه تامین مالی را افزایش و به طبع موجب کاهش سود خالص شرکت گردد.این کاهش سود خالص آثار خود را در قیمت سهام شرکت ها نمایان خواهد ساخت.

3-درسال های 1393تا1396که نرخ سود سپرده های بانکی افزایش چشمگیری داشت و بخش زیادی از نقدینگی موجود در کشور را جذب سپرده های بانکی کرد،تعداد کثیری از شرکت ها علاقه زیادی به کسب درآمد از طریق فعالیت های غیر عملیاتی مانند سود سپرده بانکی رانشان دادند و موجب شد فعالیت عملیاتی آن ها کاهش و منابع مالی خود را نزد بانک ها سپرده گذاری نمایند.این اقدام که از فعالیت های عملیاتی کاسته و درصد زیادی از سود خالص از فعالیت های غیر عملیاتی کسب شد باشد،موجب کاهش ارزش سهام شرکت ها شد

در نتیجه می توان گفت که افزایش نرخ سود سپرده و تسهیلات بانکی می تواند منجر به افت قیمت سهام شرکت های بازار سرمایه گردد.

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 4:35 بعد از ظهر

تمام پیش بینی ها از اقتصاد سال 97

سرعت سرمایهگذاری و تقاضا برای سرمایهگذاری جدید در اقتصاد ایران بسیار کند است.

فشار رقابت در بخش صنعت بهواسطه افزایش نسبی واردات در سال ۹۷ و همینطور پایین بودن رقابتپذیری بخش صنعت در رقابت با خارجیها، بالا خواهد بود.

نرخ رشد بخش کشاورزی در سال بعد کمتر خواهد شد. بحرانهای زیستمحیطی و کم آبی تاثیراتی در بخش کشاورزی گذاشته است.

امیدی که در بخش اقتصاد دمیده شده این است که بخش خدمات رشد مثبتی البته با شیب آهسته را در پیش گرفته است.

بخش ساختمان پس از سالها رکود، در سال ۹۷ با شیبی بسیار آهسته رشد خواهد داشت.

رشد اقتصادی در سال آینده را حدود ۳,۹ درصد و کمتر از امسال پیشبینی میکنیم.

بنا به پیشبینیها، نرخ تورم را در سال آینده افزایشی میبینیم. قیمت مواد اولیه افزایش خواهد داشت که همین امر باعث تورم در کشور میشود.

کاهش دستوری نرخ سود بانکی تقریبا باعث عدم تمایل به سپردهگذاری در بانکها میشود درحالیکه این امر باعث افزایش تقاضا و در نهایت افزایش تورم میشود. درحقیقت برای توده مردم، نرخ تورم یعنی افزایش قیمت در بخش خوراکیها و آشامیدنی به شدت افزایش مییابد.

انتظار تورمی در کشور در حال شکلگیری است. از سالهای ۹۰ یا ۹۱ به بعد، مردم انتظار افزایش قیمت دارند. انتظارات تورمی ابعاد اقتصادی و روانی بسیاری دارد. با جمعبندی این مباحث، تورم در سال آینده بهطور متوسط ۱۵درصد است.

متغیر بعدی که چالش است، نرخ سود بانکی و نقدینگی است. احتمال کاهش بیشتر سود بانکی بسیار بعید است و این نرخ، کف نرخ سود بانکی است.

شهریور سال ۹۷ که سررسید سپردههای با نرخ ۱۵درصد است، باید یک تصمیم استراتژیک گرفت زیرا خطر خروج سپردهها در سررسید برای بانکها بسیار جدی است برای همین، احتمال کمتر شدن نرخ سود سپردهها وجود ندارد.

پیشبینی دیگر این است که سود سپرده سایر بازارهای سرمایهای از سود سپردههای بانکی بیشتر باشد که اتفاق تازهای در اقتصاد ایران است.

طی سالهای گذشته سرمایهگذاران هوشمند، کسانی بودند که در بانکها سپرده داشتند اما این وضعیت در حال تغییر است. در سال ۹۷ بیشتر بازارهای سرمایهگذاری از جنس ارز، طلا، بورس و مسکن عمدتا در جذب سرمایهگذاران موفقیت بیشتری دارند.

نقدینگی، یک بمب ساعتی خاموش است که در زیر اقتصاد ایران قرار دارد. بهطور متوسط سالی ۲۵ درصد نقدینگی در ایران داشتیم.

حساسترین متغیر در شرایط فعلی اقتصاد، قیمت ارز است. افزایش قیمت ارز یک واقعیت در اقتصاد کشور است. قیمت ارز در سال ۹۷ در برآیند یک سری نیروهای کاهنده و افزاینده مشخص میشود. افزایش قیمت ارز در سال آینده دیده میشود.

نرخ دلار در بازار آزاد سال آینده بهطور متوسط ۵۶۵۰تومان خواهد بود. مسئولان و دولتمردان باید بپذیرند که افزایش قیمت ارز یک واقعیت اقتصادی است.

افزایش قیمت نفت و مواد اولیه در سال آینده یک پیام مثبت برای بازار بورس دارد.

بررسیها نشان میدهد که در ۱۰ ماهه امسال بازدهی بازارهای کشور به ترتیب در سکه ۳۳ درصد، دلار ۳۰ درصد، بورس ۲۷ درصد، سپرده بانکی ۱۵درصد، مسکن ۱۴.۷ درصد و صندوق ۱۳.۱۲ درصد بوده است.

سیامک قاسمی

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 7 / 12 / 1396 ساعت: 7:25 بعد از ظهر

تحلیل اولیه از بخشنامهی انسداد حسابهای بانکی شرکتهای دولتی

شرکتها به جای فعالیت اقتصادی در حال بهرهخواری هستند و اولین نتیجهی این بخشنامه این است که بهرهخواری شرکتها متوقف میشود.

در ادامه بانکها نیاز به جذب نقدینگی جدید پیدا میکنند و سه راه خواهند داشت:

1) بازی پونزی را ادامه بدهند 2) افزایش سرمایه بدهند 3) دارایی بفروشند.

راه اول غیراقتصادی و پرریسک است. راه دوم معقول است اما با توجه به این قیمت سهام بانکها زیر 1000 ریال است غیرممکن است. راه سوم منجر به ترکیدن حباب قیمتی املاک خواهد شد.

اصلاحات اقتصادی دردآور است. اما وقتی همه دردش را تحمل کردهاند، چرا بهرهخواران و بدهکاران بخش مسکن دردش را تحمل نکنند؟ کاسبان، تولیدکنندگان و سهامداران متضرر شدهاند، مگر میشود بهرهخواران و بدهکاران مستغلات ضرر نکنند؟ این تقدیر اقتصادی است و راه گریزی از آن وجود ندارد.

بررسی من از اقتصاد امریکا که کارآترین اقتصاد جهان و مستقلترین نظام پولی را دارد نشان میدهد که آنها نیز همین کار را کردهاند. البته یک سری تفاوتهای ساختاری در اقتصاد ما وجود دارد که صرفاً ظاهر کار را تغییر میدهد اما در اصل موضوع تفاوتی ایجاد نمیکند.

کلیهی فعالان اقتصادی معتقدند که با این نرخهای سود بانکی بالا فعالیت اقتصادی توجیه ندارد.

در آینده ابتدا حباب قیمتی مسکن خواهد ترکید و معادل 50% رشد قبلی را اصلاح میکند. سپس نرخ سود بانکی کاهش مییابد و در ادامه اقتصاد ایران از درون به واسطهی مصرف داخلی و سرمایهگذاری داخلی رشد خوبی را تجربه خواهد کرد.

هیچ راهی وجود ندارد کسانی که در اوج قیمت مسکن با سفتهبازی خرید کردهاند ضرر نکنند، غیرممکن است، باید ضرر کنند.

در همایش دورنمای اقتصاد ایران رییس پژوهشکدهی بانکی رسماً از لفظ بازی پونزی در مورد بانکها استفاده کرد. در دانشگاه علامه نشستی در مورد بانکها و کسبوکارها بود که یحیی آل اسحاق گفت من فقط یک جمله میگویم: "وضع بانکها خیلی خرابه". دکتر تیمور رحمانی هم در همایش دورنمای اقتصاد ایران گفت: بانک مرکزی باید قطعاً نرخ سود رو پایین بیاورد ولی اول باید "طرح نجات بانکی" را اجرا کند. اخیراً هم محسن رضایی در نامهای به رییسجمهور گفته: "دولت باید با یک برنامهی نجات بانکی، پول ملت را آزاد کند."

به نظر میرسد بانکها ادغام میشوند و افزایش سرمایه میدهند و بخشی از پولهای مردم در مؤسسات هم برای چندین سال بدون سود بلوکه میشود. اما بانک مرکزی قبل از افزایش سرمایه بانکها را مجبور میکند داراییهای خود را بفروشند.

یک قانون مالیاتی جدید هم برای 28% مالیات بر اموال مازاد بانکها داریم. سالی 3% هم زیادتر میشود.

هر چه هست یک شوک منفی به بازار ملک خواهیم داشت.

یک ابلاغیه هم اخیراً به بیمهها شده که باید در 4 سال آینده نرخ سود بیمههای عمر و سرمایه را حداکثر به 10% برسانند.

محمد ماهیدشتی

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 23 / 12 / 1395 ساعت: 11:35 بعد از ظهر